סוכנות המשכנתאות האמריקנית Fannie Mae הודיעה לפני מספר ימים ששיעור הפיגור העמוק (פיגור של 90 יום ומעלה) במצבת הלוואות המשכנתא שהיא מבטחת ירד בחודש אפריל ל- 1.73%. לפני שנה עמד שיעור הפיגור על 2.13%. בשיאו - בחודש פברואר 2010 - הוא עמד על 5.59%. בגרף הבא אנו רואים את הירידה המתמשכת של שיעור הפיגור מתחילת 2010 (הגרף מתוך הבלוג Calculated Risk, ומציג גם את הנתונים המקבילים של הסוכנות-האחות Freddie Mac). אנו רואים בגרף ששיעור הפיגור לא חזר עדיין לרמתו הרגילה לפני משבר המשכנתאות: שיעור הפיגור היה אז נמוך מ- 1%. האנליסטים מעריכים ששיעור הפיגור ימשיך לרדת בחודשים הקרובים ויחזור לרמה 'נורמלית' לקראת סוף 2016. משבר המשכנתאות יציין אז עשר שנים להולדתו.

המשימה של הכלכלנים היא קשה. אין להם מפה של המציאות. מכשירי הניווט המסורתיים שלהם אינם מכויילים. ובכל זאת, הם מאמינים שתפקידם העיקרי הוא לייצב את המערכת הכלכלית כדי לאפשר לכוחות השוק לחזור לפעילות מלאה. וזהו מבחן מורט עצבים, כי אין בידם ערובה שמנגנוני השוק יפעלו בעוצמה הדרושה כדי לענות על ציפיות הציבור, והנימוקים שבפיהם אינם משכנעים כמו הסיסמאות הפשטניות שמשמיעים פוליטיקאים. אבל הלקח של העשור האחרון, שישראל (בעיקר בגלל צירוף מקרים) כמעט שלא נפגעה ממנו, הוא שיש להתכונן תמיד לצרה. והדרך השמרנית להתכונן למשברים חיצוניים היא לבנות חוסן כלכלי: לשמור על גירעון ממשלתי נמוך ולהמשיך להפחית לאורך זמן את יחס החוב לתוצר.

האם "הסיבוב" מחזיר את המצב לקדמותו?

כשמסתכלים על הגרף לעיל נראה כאילו המצב חוזר לקדמותו, כאילו מדובר במחזור נייטרלי: הלווים נקלעו לקשיים, אבל הם הצליחו להתאושש והמשבר היה רק חוויה. אלא שכאן טמון ההבדל בין הפרט לכלל: המשק הכלכלי אולי מתאושש, אבל בדרך מספר עצום של פרטים שילמו את מחירו של המשבר. מבחינתם - שום דבר לא חזר לקדמותו. הם איבדו את בתיהם, ואיתם את מרבית חסכונותיהם. כי מחזור מחירי הדיור לא היה נייטרלי מבחינת השפעתו על התחלקות ההכנסה: אי השיוויון בארה"ב נמצא כיום במקום רחוק ממה שהיה לפני שני עשורים.

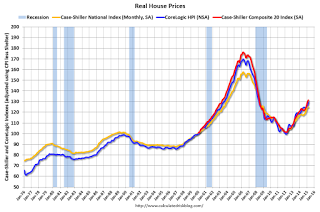

נסתכל על נקודה אחת. ב-1994 יזם ממשל קלינטון מדיניות שנועדה להגדיל את שיעור משקי הבית המתגוררים בבתים שבבעלותם. שיעור זה עמד במשך תקופה ארוכה על כ- 64%. למדיניות שאפתנית זו גייס המימשל את סוכנויות המשכנתאות, ואלו הפעילו תכניות מימון חדשות, מתירניות מהנהוג בעבר, כדי לסייע לשכבות אוכלוסיה נוספות להגיע לדיור בבעלות. ואכן, מדיניות חברתית זו, שקיבלה רוח גבית בלתי-צפויה מהמדיניות המוניטרית המרחיבה (על רקע משבר הדוט.קום) - הצליחה: בתוך עשור עלה שיעור משקי הבית המתגורר בבתים משלהם לשיא היסטורי של כ- 69%. תופעה זו התרחשה כשבמקביל מחירי הבתים מאמירים במהירות: בין 1994 ל-2006 - השנה בה התהפכה מגמת מחירי הדיור - עלה מדד מחירי הבתים פי 2.5, או כמעט פי 2 במונחים ריאליים. ואז פרץ משבר המשכנתאות והתדרדר למשבר פיננסי כולל.

קרוב לעשור עבר מאז. שיעור משקי הבית המתגוררים בבתים בבעלותם יורד בהדרגה מאז תחילת המשבר, והוא הגיע כבר ל- 63% (2015). ועדיין המשבר איננו מאחורינו. אז לא רק שהמהלך הלאומי כולו נכשל - הוא השאיר בשטח כמות אדירה של נפגעים. ההפרש הפשוט של שיעור משקי הבית המתגוררים בבעלות פירושו ירידה של כ- 6 מיליון משקי בית שאינם גרים עוד בבתיהם. עוד כמה מיליוני משקי בית (10?) נמצאים כיום במצב של חוב משכנתא הגדול מערך השוק של הבית. לא מדובר כאן במחזור נייטרלי מבחינת משקי הבית, מין עלייה וירידה של מחירי נכסים: נכסים עברו מיד ליד. לכן מישהו שילם את המחיר, כי הוא לפחות התרושש ואולי גם איבד את ביתו. וזו אינה רק חוויה - זהו נזק שיעיק עליו גם בהמשך חייו.

האמנם המשק האמריקני מתאושש?

נתוני הפיגורים של לווי משכנתאות הם אינדיקציה אחת מיני רבות להחלמתו האיטית והמתמשכת של המשק האמריקני מהמיתון אליו נקלע בעקבות משבר המשכנתאות. אינדיקציות נוספות מתקבלות משוק הדיור, שבו מחירי הבתים עולים בהתמדה, משוקי המניות הגואים, וקצת גם משוק העבודה. האינדיקטורים אינם זהים בעוצמת ההתאוששות שהם מתארים: מחירי הבתים עולים ברציפות מאז תחילת 2012 (ראו גרף של מחירי הבתים במונחים ריאליים בהמשך), אבל בגלל שיעור המימון הגבוה שהיה נהוג בארה"ב לפני המשבר עדיין מאות אלפי לווים נמצאים במצב שבו יתרת חוב המשכנתא שלהם גבוהה מערך הבית (מצב המכונה בעגה המקצועית 'Under Water'), והסיכון שהם יתייאשו ממצב זה ויבחרו בחדלות-פירעון תלוי בשאלה אם מחירי הנכסים ימשיכו לעלות ויחלצו אותם ממצב של גירעון-הון. מחירי המניות עלו לשיא, אבל השאלה היא עד כמה הם משקפים תחזית אופטימית של הציבור לגבי ההתאוששות הכלכלית של המשק האמריקני או, לחילופין, את התשואה האפסית שהשוק מציע לחוסכים על השקעות במכשירי חוב. שוק העבודה, למרות הסימנים החיוביים, מציג התאוששות איטית-להדאיג והוא טרם חזר למצבו לפני המשבר.

אנו נמצאים, לכן, במצב כלכלי מתוח. אמנם כל חודש שחולף מביא איתו אינדיקציות חיוביות על התאוששות כלכלית, אבל קצב ההתאוששות איטי מכדי שניתן יהיה להשתחרר מהחשש שמא המיתון הכלכלי טרם הסתיים. כי דבר אחד יש לזכור: כל ההחלמה של המשק האמריקני עד כה התרחשה כשהמדיניות המוניטרית היא מדיניות מרחיבה וכששיעור הריבית הוא אפס. החולה מראה אמנם סימנים חיוביים של התאוששות, אבל הוא עדיין מחובר למכשיר הנשמה. תסריטי המתח של האנליסטים מתחילים בשאלה מתי יעיזו הרופאים לנתק את החולה ממכשיר ההנשמה, כלומר מתי יחליט הבנק הפדרלי להעלות את הריבית ובאיזה קצב זה הוא יעשה זאת. כיום, ההשערה הרווחת היא שהעלאת הריבית תתחיל במחצית השנייה של 2015, אבל כל נתון כלכלי שמתפרסם גורם לדיון ציבורי עד כמה הכלכלה האמריקנית מציגה חוסן ואנו באמת מתקרבים לנקודת המפנה של הריבית.

מה באמת יקרה כשהריבית תתחיל לעלות? אנו מנווטים בשטח שאינו ממופה: אין תקדים לתקופה ארוכה של ריבית אפסית, אין תקדים לתהליך הצפוי של העלאת הריבית, והמודלים הכלכליים שבידי הכלכלנים אינם נשענים כאן על קרקע בטוחה: צריך לזכור שהמשבר הפיננסי גרם לניסוח מחדש של חלק מהמודלים המקרו-כלכליים. הדרישה הבלתי פוסקת של הציבור לדעת מה יקרה יוצרת (שלא בטובתו) שפע של תחזיות, אבל השאלה היא עד כמה אנו באמת יודעים מה יקרה מחר: כפי שאמר הכלכלן ג'יימס גלבריית, הכלכלנים העוסקים בחיזוי כלכלי מוציאים שם טוב לאסטרולוגיה.

אז משהו יקרה. אנחנו אולי נופתע מההתפתחות. פרשנים ינסו לשווא לפענח "מה קרה" ולנחש בכל נקודת זמן "מה הלאה". חלק מהכלכלנים יטען בדיעבד בלהט שמה שיקרה היה צפוי, ושהכל מובן, ושהם אפילו אמרו מראש שזה יקרה. אבל יש לקח אחר של המשבר שצריך לעניין אותנו: היכולת של המציאות להתפתח לכיוונים שמפתיעים אותנו, השבירות המדאיגה של המערכות הכלכליות והמהירות שבה הן יכולות לעבור מהאטה למשבר עמוק, ובעיקר - חשיבותה העצומה של מדיניות כלכלית זהירה, שתשמור עלינו ממשברים במקרה של התפתחות חיצונית שלילית.

מה מזה רלוונטי עבורנו?

מידי פעם אנחנו עדים לוויכוחים תקציביים. יש מי שחושב שישראל חייבת להיות חזקה צבאית כדי לשרוד במרחב המוסלמי העוין, ולכן תקציב הביטחון חייב לאפשר שימור העוצמה הצבאית וכושר ההרתעה. לעומתו, יש מי שסבור שעוצמה לאומית צריכה לכלול השקעה בחינוך, השקעה בתשתיות ציבוריות, השקעה בנושאים חברתיים ושמירה על רמת חיים, ולשם כך יש לוותר על חלק מסוים של המאמץ הביטחוני. הדיון על חלוקת העוגה הוא מציאות קבועה ומתסכלת, ואז, לפעמים, נמצאת פשרה: אולי פשוט נעשה "גם וגם"; אולי נשקיע גם בביטחון וגם בנושאים אזרחיים וגם נישמור על רמת מיסוי נמוכה. פשוט: נכריז על שחרור מהחוקים הארכאיים של הכלכלנים לגבי הגירעון התקציבי. נגדיל מעט את יעד הגירעון. כי הרי "האינטרסים של הכלכלנים" (שמירה על תקרת הגירעון, הורדת החוב הלאומי) אינם יותר חשובים מהחינוך, מהביטחון, מהבריאות, מהצורך להשקיע בתשתיות - לא?

הכלכלנים נתפסים בדיון זה כחסרי-מעוף. כולם רוצים צמיחה כלכלית - חוץ מהכלכלנים; הם היחידים שאין להם הצעות איך לעודד צמיחה כלכלית. כולם רוצים תעסוקה - חוץ מהכלכלנים; הם היחידים שאין להם הצעות איך להגדיל תעסוקה. כולם רוצים להגדיל את היצוא - חוץ מהכלכלנים; הם היחידים שאין להם הצעות כיצד לעודד יצוא. כולם רוצים פיתוח רגיונלי - חוץ מהכלכלנים; הם היחידים שאין להם הצעות לפיתוח הנגב והגליל. אז מה כן מעניין אותם? אם מחפשים מכנה משותף לכלכלנים (ויש ביניהם ויכוחים מקצועיים מרים) - מוצאים אותו בתחום די חסר-מעוף: השמירה על יציבות המשק, השקעה בתשתיות, ומתן יד חופשית לכוחות השוק לפעול. משרד האוצר ובנק ישראל נלחמים מלחמת-מאסף כפויית-טובה בכל "בעלי החזון" למיניהם, שיש להם רעיונות נפלאים לגבי מהלכים שכדאי למדינה לממן (לעזאזל הגירעון, החוב והדיקטטורה של "נערי האוצר"!).

המשבר הפיננסי העולמי הוא עדות למה שיכול לקרות כשמשק יוצא משיווי משקל. כמעט עשור של מהומה, משברים, ועדיין לא חזרנו למצב נורמלי. עדיין החולה מורדם ומונשם. המשבר של יוון הוא עדות נוספת לטרגדיה שיכולה לפרוץ, לכאורה משום מקום. כי מתקיים כאן המשפט "אבן שזרק טיפש אחד לבאר - אלף חכמים לא יצליחו להוציא אותה".

המשימה של הכלכלנים היא קשה. אין להם מפה של המציאות. מכשירי הניווט המסורתיים שלהם אינם מכויילים. ובכל זאת, הם מאמינים שתפקידם העיקרי הוא לייצב את המערכת הכלכלית כדי לאפשר לכוחות השוק לחזור לפעילות מלאה. וזהו מבחן מורט עצבים, כי אין בידם ערובה שמנגנוני השוק יפעלו בעוצמה הדרושה כדי לענות על ציפיות הציבור, והנימוקים שבפיהם אינם משכנעים כמו הסיסמאות הפשטניות שמשמיעים פוליטיקאים. אבל הלקח של העשור האחרון, שישראל (בעיקר בגלל צירוף מקרים) כמעט שלא נפגעה ממנו, הוא שיש להתכונן תמיד לצרה. והדרך השמרנית להתכונן למשברים חיצוניים היא לבנות חוסן כלכלי: לשמור על גירעון ממשלתי נמוך ולהמשיך להפחית לאורך זמן את יחס החוב לתוצר.

אין תגובות:

הוסף רשומת תגובה